Likwidacja ulgi abolicyjnej dla Holandii w praktyce

9 listopada 2021

9 listopada 2021

Kasa państwa jest pusta, więc polski rząd wyciąga ręce po pieniądze zarobione przez migrantów zarobkowych. Ograniczenie ulgi abolicyjnej do symbolicznej kwoty oraz konieczność zapłaty podatku od dochodów uzyskanych w Holandii to smutna rzeczywistość.

Już w styczniu duża część migrantów przekona się, ile "dobrego" robi dla nich polski rząd. Zamiast jednak teoretyzować, odpowiedzmy na najważniejsze pytanie. Ile Morawiecki i jego rząd chcą swoimi działaniami wydrzeć z kieszeni ciężko pracujących Polaków?

Nasza redakcja wraz z biurem rachunkowym przygotowała 10 estymacji, na podstawie których omówi najczęściej spotykane sytuacje dotyczące polskich pracowników zatrudnionych w Holandii. Na redakcyjny warsztat wzięliśmy osoby zatrudnione w Polsce i dorabiające w Holandii, a także osoby pracujące przeważającą część roku w Niderlandach a dorabiających w Polsce. W naszym artykule znalazły się też estymacje dla osób pracujących wyłącznie w Holandii i korzystających z kosztów eksterytorialnych (ET). Każdy z przypadków zostanie przez nas szczegółowo omówiony.

Podwójne opodatkowanie

W naszym artykule z dnia pisaliśmy 30 listopada 2020r., rząd Zjednoczonej Prawicy zdecydował się wprowadzić nowy podatek. Owa nowa danina na rzecz państwa opierać się będzie na ograniczeniu ulgi abolicyjnej do kwoty 1360 złotych. Ta bowiem przez lata chroniła naszych obywateli pracujących poza granicami przed czymś takim jak podwójne opodatkowanie. Dzięki temu wystarczyło opłacić podatek od dochodów w państwie, w którym je uzyskaliśmy. Teraz zaś oprócz tego, iż zapłacimy podatek dochodowy w Holandii, czy Belgii, to zapłacimy go również w Polsce. Zarobione przez Polaków euro zostaną przeliczone na złotówki i od tej kwoty rząd wyciągnie ręce po swoje. Niewielką pociechą jest to, iż wspaniałomyślnie będziemy mogli odliczyć od podatku kwotę już zapłaconą fiskusowi w państwie, do którego wyjechaliśmy. W najtrudniejszej sytuacji znajdą się Polacy pracujący w Austrii i Norwegii. W najkorzystniejszej sytuacji będą osoby zatrudnione na terenie Niemiec.

Jak było do tej pory

Do tej pory ulgę abolicyjną stosowało się, gdy podatek w kraju, gdzie pracowaliśmy, był niższy niż w Polsce. Wtedy, upraszczając, naszej rodzimej skarbówce nie trzeba było dopłacać różnicy między podatkiem, jaki zapłacilibyśmy nad Wisłą, a jaki zapłaciliśmy np. w Holandii. To zaś oznaczało, iż nasz rodak uzyskując dochody tylko w Holandii, a będący rezydentem Polski, nie musiał w ojczyźnie płacić podatku dochodowego. Teraz to się jednak zmieni. Jak łatwo można się domyśleć, na nowych przepisach najbardziej ucierpią osoby, które zarabiają tylko poza granicami Polski, na przykład we wspominanej tu Holandii, ale nadal posiadających tak zwane „centrum interesów życiowych” w naszej ojczyźnie.

Opcja idealna

Aby lepiej zrozumieć czym jest ulga abolicyjna, można posłużyć się przykładem. Obywatel X pracował w Belgii, kraju z dość niskim opodatkowaniem i wysoką (jak dla Polaka) kwotą wolną od podatku. Ta bowiem, jeśli pracownik ma dzieci, może wynieść aż 8860 euro, czyli około 30 tys. zł. W myśl obecnych przepisów, jeśli nasz rodak zarobił przynajmniej cent mniej od tej kwoty, nie musiał w Belgii zapłacić podatku od dochodu. Dzięki uldze abolicyjnej również w Polsce kwota ta była nieopodatkowana. Nowe przepisy sprawiają, iż z owych 30 tysięcy, polski rząd odciągnie sobie około 4,5 tysiąca podatku.

Aby to jeszcze lepiej zrozumieć, przyjrzyjmy się mechanizmom nowego podatku na podstawie kilku holenderskich przykładów z omówieniem ekspertów z holandia.org Krzysztofem Borsuk, który na co dzień zajmują się rozliczeniami naszych rodaków pracujących w Krainie Tulipanów.

Ile wyniesie w praktyce nowy podatek?

Nasi eksperci "na warsztat wzięli 10 przypadków": dochody od 3959€ aż do 40318€. Okresy zatrudnienia wahały się od 65 dni do 360 dni. Dochody osiągnięte wyłącznie w Holandii, brak odliczenia ET (30% dochodu bez podatku).

Informacje finansowe dotyczące dochodu, podatku i okresów pracy pochodzą z holenderskiego biura pośrednictwa pracy.

Z naszych wyliczeń wynika, że brak ulgi abolicyjnej, spowodował dopłatę do podatku w Polsce w kwotach od 108 złotych aż do 4492 złotych.

Uwaga na ET kosten (ET uitruil huisvesting)

Koszty eksterytorialne (ET Kosten) wypłacane w tygodniówce to duża szansa na zapłatę podatku w Polsce. Dlaczego tak się dzieje? Powodem jest zwolnienie 30% przychodu z holenderskiego podatku dochodowego. Przychody te zostaną opodatkowane w Polsce!

Uzyskując ET w tygodniówce automatycznie otrzymamy jaaropgaave z pomniejszoną zaliczką na holenderski podatek dochodowy (loonheffing). Przy rozliczeniu jaaropgaave w Polsce pobrana w Holandii zaliczka będzie za niska, dlatego konieczna będzie dopłata do podatku w Polsce.

Holenderskie Progi Podatkowe 2021 - 37,35% i 2021 - 37,10%

...pierwszy próg podatkowy w Holandii w roku 2020 to ponad 37%, obejmuje on dochody do 34712€.

W pierwszym progu podatkowym główna część "podatku" to składka na ubezpieczenia społeczne (volksverzekering premie) a jedynie 9,70% to podatek dochodowy (inkomstenbelasting).

Do momentu, w którym pobierany w Holandii "podatek" nie zostanie rozbity na ubezpieczenie społeczne + podatek, sytuacja polskich pracowników nie powinna się znacząco pogorszyć. Sytuacja znacznie się skomplikuje, gdy polski Urząd Skarbowy otrzyma od niderlandzkich władz podatkowych informację o realnie zapłaconym podatku, wtedy wyjazdy do Królestwa Niderlandów przestaną się opłacać.

Likwidacja ulgi abolicyjnej dla Holandii w praktyce

Kurs euro na dzień 31-12-2021 przyjęto na 4,50PLN/1€. Praca w Niderlandach przez co najmniej 183 dni nie zwalnia z obowiązku rozliczenia w Polsce!

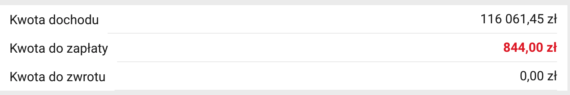

Przykład nr 1.

Podatnik uzyskuje dochody w Polsce z tytułu umowy o pracę przez 109 dni w roku, podczas urlopu bezpłatnego wyjeżdża do Holandii gdzie pracuje jako kierowca C+E przez 256 dni w roku. Dochód całkowity to 116061,45 złotych. W estymacji uwzględniono diety w wysokości 3840€. Do zapłaty do polskiego US jest kwota 844 złote.

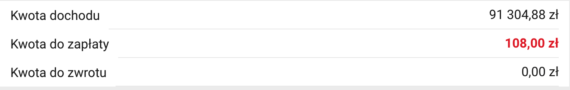

Przykład nr 2.

Podatnik uzyskuje dochody w Polsce z tytułu umowy o pracę przez 221 dni roku. Wyjeżdża do Holandii gdzie pracuje jako spawacz przez 144 dni w roku. Dochód całkowity to 91304,88 złotych. W estymacji uwzględniono diety w wysokości 2160€. Do zapłaty do polskiego US jest kwota 108 złotych.

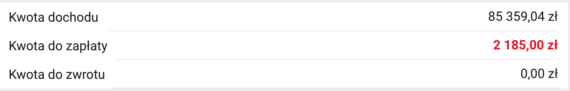

Przykład nr 3.

Podatnik uzyskuje dochody w Polsce z tytułu umowy o pracę przez 178 dni roku. Następnie podejmuje pracę w przetwórstwie owocowo-warzywnym. Jest to praca sezonowa, pracownik zostaje objęty ulgą ET. Okres pracy to 187 dni w charakterze pracownia tymczasowego (uitzendkracht). Dochód całkowity to 85359,04 złotych. W estymacji uwzględniono diety w wysokości 2805€. Do zapłaty do polskiego US jest kwota 2185 złotych.

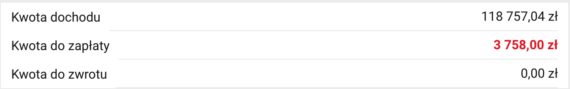

Przykład nr 4.

Podatnik uzyskuje w Polsce dochody z tytułu emeryturę górniczą. Podejmuje pracę w Holandii, jest to praca sezonowa, pracownik nie zostaje objęty ulgą ET. Okres pracy to tylko 124 dni. Dochód całkowity to 118757,04 złotych. W estymacji uwzględniono diety w wysokości 2085€. Do zapłaty do polskiego US jest kwota 3758 złotych.

Przykład nr 5.

Podatnik uzyskuje dochody w Polsce z tytułu umowy-zlecenia, praca trwa jedynie kilka dni. Następnie podejmuje pracę w Holandii (orderpicker), pracownik zostaje objęty ulgą ET. Dochód całkowity to 83677,50 złotych.

Okres pracy w Holandii to 254 dni. W estymacji uwzględniono diety w wysokości 3810€. Do zapłaty do polskiego US jest kwota 4492 złote.

Przykład nr 6.

Podatnik uzyskuje dochody wyłącznie w Holandii, jest to praca tymczasowa. Pracownik zostaje objęty ulgą ET. Dochód całkowity to 64948,50 złotych.

Okres pracy w Holandii to 204 dni. W estymacji uwzględniono diety w wysokości 3060€. Do zapłaty do polskiego US jest kwota 3977 złote

Przykład nr 7.

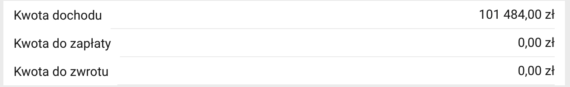

Podatnik uzyskuje dochody wyłącznie w Holandii, jest to praca stała. Pracownik nie zostaje objęty ulgą ET. Dochód całkowity to 101484 złote.

Okres pracy w Holandii to 333 dni. W estymacji uwzględniono diety w wysokości 4995€. Brak dopłaty do polskiego US.

Przykład nr 8.

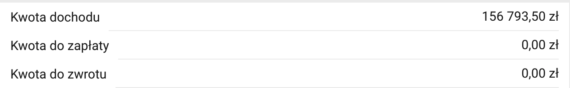

Podatnik uzyskuje dochody wyłącznie w Holandii, jest to praca stała. Pracownik nie zostaje objęty ulgą ET. Dochód całkowity to 156793,50 złotych.

Okres pracy w Holandii to 360 dni. W estymacji uwzględniono diety w wysokości 5475€. Brak dopłaty do polskiego US.

Przykład nr 9.

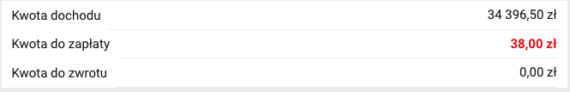

Podatnik uzyskuje dochody w Polsce z tytułu umowy-zlecenia, praca trwa jedynie 77 dni. Następnie podejmuje pracę sezonową w Holandii (orderpicker), pracownik nie zostaje objęty ulgą ET. Dochód całkowity to 34396,50,50 złotych.

Okres pracy w Holandii to 102 dni. W estymacji uwzględniono diety w wysokości 1530€. Do zapłaty do polskiego US jest kwota 38 złotych.

Przykład nr 10.

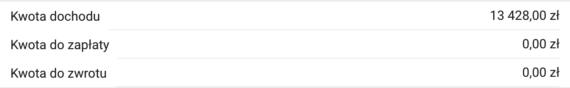

Podatnik uzyskuje dochody wyłącznie w Holandii, jest to praca wakacyjna. Pracownik zostaje objęty ulgą ET. Dochód całkowity to 13428 złotych.

Okres pracy w Holandii to 65 dni. W estymacji uwzględniono diety w wysokości 975€. Brak dopłaty do polskiego US.

Tabela podsumowująca - wszystkie 10 przypadków

|

Przychód PL |

Zaliczka na podatek |

Przychód NL |

Zaliczka na podatek NL |

ET Koszty eksterytorialne |

Okres pracy NL w dniach |

Diety |

Wynik rozliczenia PL 2021 |

|

|

1. |

31035,15 zł |

2367,00 zł |

22914,00 € |

4146,00 € |

NIE |

256 |

3840,00 € |

-844,00 zł |

|

2. |

30497,38 zł |

2129,00 zł |

15895,00 € |

3363,00 € |

NIE |

144 |

2160,00 € |

-108,00 zł |

|

3. |

36979,54 zł |

2214,00 zł |

11251,00 € |

1099,00 € |

TAK |

187 |

2805,00 € |

-2185,00 zł |

|

4. |

85356,04 zł |

3412,00 zł |

9974,00 € |

1248,00 € |

NIE |

124 |

2085,00 € |

-3758,00 zł |

|

5. |

749,17 zł |

0,00 zł |

22405,00 € |

1729,00 € |

TAK |

254 |

3810,00 € |

-4492,00 zł |

|

6. |

0,00 zł |

0,00 zł |

14433,00 € |

1151,00 € |

TAK |

204 |

3060,00 € |

-3977,00 zł |

|

7. |

0,00 zł |

0,00 zł |

27547,00 € |

4458,00 € |

NIE |

333 |

4995,00 € |

0,00 zł |

|

8. |

0,00 zł |

0,00 zł |

40318,00 € |

10862,00 € |

NIE |

360 |

5475,00 € |

0,00 zł |

|

9. |

7800,00 zł |

363,00 zł |

7607,00 € |

1221,00 € |

NIE |

102 |

1530,00 € |

-28,00 zł |

|

10. |

0 |

0,00 zł |

3959,00 € |

497,00 € |

TAK |

65 |

975,00 € |

0,00 zł |

Ulga dla młodych - co z osobami do 26 roku życia?

Ulga dla młodych zwalnia z podatku przychody osób do 26. roku życia. Dotyczy przychodów osiąganych ze stosunku pracy (i stosunków pokrewnych) oraz umów zaleceń do wysokości limitu 85 528 zł na rok. Przychody powyżej 85528 złotych rozliczone są na podstawie skali podatkowej. Dochody z Holandii wliczają się do limitu 85528 złotych.